Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Tourism & Management Studies

versão impressa ISSN 2182-8458

TMStudies vol.9 no.2 Faro jul. 2013

Fatores moderadores da dependência do investimento relativamente à liquidez interna

Moderators factors of the relationship between corporate liquidity and investment

Celísia Baptista1, Fernanda Matias2, Patrícia Valle3

Universidade do Algarve, Escola Superior de Gestão, Hotelaria e Turismo, Centro de Estudos e Formação Avançada em Gestão e Economia (CEFAGE); Campus da Penha, 8005-139 Faro, Portugal; 1cbaptist@ualg.pt; 2mfmatias@ualg.pt

3Universidade do Algarve, Faculdade de Economia, Centro de Investigação sobre Espaço e Organizações (CIEO); 8005-139 Faro, Portugal; pvalle@ualg.pt

RESUMO

Com este estudo pretende-se avaliar o papel moderador do ambiente da indústria e da estratégia empresarial na relação da liquidez interna com o investimento das empresas. Literatura recente sugere que a intensidade da relação da liquidez interna com o investimento é reveladora dos constrangimentos financeiros das empresas no acesso ao mercado de capitais.

A investigação aplicada é desenvolvida com uma amostra de empresas da indústria transformadora portuguesa. Foi estimado um modelo de dados em painel composto por variáveis financeiras, ambientais, estratégicas e interativas.

A regressão do modelo anterior permite observar que o ambiente da indústria e a estratégia empresarial moderam a relação da liquidez interna com o investimento, intensificando-a ou atenuando-a. Esta situação sugere que os fatores ambientais e estratégicos influenciam os custos de agência e de seleção adversa das empresas e, consequentemente, o acesso aos fundos de que necessitam.

Palavras–chave: Liquidez, investimento, endividamento, ambiente da indústria, estratégia.

ABSTRACT

This study aims to evaluate the moderator role of industry environment and business strategy on the effect of internal liquidity on firm´s investment. Recent literature suggests that the intensity of the relationship between internal liquidity and investment explains firm´s financial constraints in the access to the capital market.

Applied research is conducted with a sample of non-financial firms in Portuguese manufacturing industry. It was estimated a panel data model composed of financial, environmental, strategic and interactive variables.

The regression of the previous model noted that industry environment and business strategy moderate internal liquidity's relationship with the investment, increasing or reducing it. This suggests that agency and adverse selection costs are influenced by environmental and strategic factors, hindering or facilitating access to funds that firms need.

Keywords: Liquidity, investment, leverage, industry environment, corporate strategy.

1. Introdução

De acordo com Stiglitz (1993), os principais determinantes do investimento das empresas são o custo e disponibilidade de fundos, a rendibilidade esperada para os projetos de investimento e a vontade e capacidade da empresa em assumir riscos. Lippit, Miesing e Oliver (1988) referem que as decisões de investimento dependem da obsolescência dos ativos, das alterações na procura da indústria, da disponibilidade de recursos financeiros, humanos e materiais, da existência de novas tecnologias e dos níveis de concentração da indústria.

Hoje em dia, existe consenso entre os investigadores relativamente à importância das variáveis financeiras nas decisões de investimento, mas nem sempre assim aconteceu. A insatisfação dos economistas com os modelos baseados na teoria neoclássica do investimento e o fornecimento, por parte da teoria financeira, das bases teóricas do papel das restrições financeiras, através da pesquisa na área da informação assimétrica, monitorização e custos de transação, permitiram que, a partir do final da década de 80, surgissem de forma continuada diversos estudos com modelos de investimento contendo proxys para a liquidez das empresas.

Os estudos mais recentes sobre o tema justificam o sinal e a intensidade da relação da liquidez interna com o investimento com a existência de restrições ao financiamento externo resultantes dos custos de informação assimétrica. A extensa pesquisa na área da estrutura de capital tem permitido identificar alguns fatores, na maioria de natureza financeira, que afetam os custos de informação assimétrica, no entanto o tema continua a carecer de pesquisas adicionais. Os fatores de natureza ambiental e estratégica constituem uma das linhas de investigação que deve ser explorada, uma vez que podem influenciar os custos de informação assimétrica e as opções de financiamento das empresas.

Constitui objetivo deste estudo investigar se a sensibilidade da decisão de investimento relativamente à liquidez interna é moderada por fatores ambientais e estratégicos.

2. Revisão de literatura

O desenvolvimento das teorias da informação assimétrica, baseadas na derrogação de alguns pressupostos do modelo de Modigliani e Miller (1958), nomeadamente a ausência de custos de transação, de insolvência, de sinalização e de agência, forneceu a base teórica para o estudo dos fatores que determinam as opções de financiamento das empresas e para a inclusão de variáveis tradutoras da capacidade financeira das empresas nos modelos de investimento.

De entre os diferentes problemas associados à assimetria da informação assumem particular importância no estudo deste tema os custos de agência, resultantes do risco moral (Jensen e Meckling, 1976) e da aplicação dos fluxos de caixa livres (Jensen, 1986; Stulz, 1990), e os custos com a seleção adversa, explicados pelas teorias da hierarquia do financiamento (Myers, 1984) e dos sinais (Bernanke e Gertler, 1990; Myers e Majluf, 1984; Stiglitz e Weiss, 1981). O risco moral encontra-se associado ao conflito de interesses entre credores e dirigentes, podendo dificultar o recurso ao endividamento e conduzir ao subinvestimento. Os custos dos fluxos de caixa livres decorrem do não-alinhamento dos incentivos dos dirigentes e dos acionistas, resultando na redução da riqueza dos acionistas e/ou no sobreinvestimento.

O estudo da dependência do investimento relativamente à liquidez registou um forte impulso após o trabalho empírico de Fazzari, Hubbard e Petersen (1988), no qual foi desenvolvido um modelo de investimento sujeito a restrições financeiras. Neste modelo, o grau dos constrangimentos financeiros, explicados pelos custos de informação assimétrica, é avaliado através da taxa de distribuição dos resultados, as proxies da liquidez são os fluxos de caixa, as disponibilidades e o fundo de maneio deduzido das existências e as oportunidades de investimento são controlados pelo q de Tobin. Em estudos posteriores têm sido utilizadas outras proxies para as restrições financeiras e para os custos de informação assimétrica, tais como a dimensão (e.g. Carpenter e Guariglia, 2008), as ligações com a banca (e.g. Houston e James, 2001; Riddiough e Wu, 2009), o nível de endividamento (e.g. Gérard e Verschueren, 2003), o rating das obrigações e o acesso ao mercado da dívida (e.g. Agca e Mozumdar, 2008), ou proxies construídas a partir de um conjunto de variáveis (e.g. Hovakimian e Titman, 2006).

A literatura na área da estrutura de capital demonstra que o nível dos custos de agência e de seleção adversa depende de fatores de natureza financeira (e.g. valor colateral do ativo; valor dos fluxos de caixa livres; rendibilidade; participação dos dirigentes no capital). Mas a literatura também sugere, embora de forma ainda não tão sustentada, que os custos de informação assimétrica são influenciados por variáveis ambientais e estratégicas. Devereux e Schiantarelli (1990) referem que é expectável que o ambiente da indústria condicione a relação do investimento com os fundos gerados internamente, na medida em que afeta o risco de falência e a capacidade de endividamento das empresas. Bowman e Helfat (2001), entre outros, demonstram que existe relação entre a gestão estratégica e a rendibilidade da empresa, o que se reflete nas decisões de financiamento.

De acordo com Dess e Beard (1984), o ambiente da indústria pode ser analisado através das dimensões munificência, dinamismo e complexidade. Relativamente à estratégia prosseguida destaca-se o efeito das estratégias de inovação e de diversificação/concentração nos custos de informação assimétrica.

A munificência da indústria, associada ao crescimento das vendas da indústria e à capacidade do ambiente em suportar esse crescimento, conduz com frequência a mais investimento para a manutenção da posição competitiva e para aproveitamento das oportunidades de investimento, tal como o demonstram os estudos de Lippitt et al. (1988) e Bobillo, Alonso e Gaite (2002). A teoria da hierarquia do financiamento sugere que aumentos das necessidades de investimento tornam o investimento mais dependente do endividamento porque os fundos gerados internamente poderão ser insuficientes. Devereux e Schiantarelli (1990) acrescentam que as empresas que desenvolvem a sua atividade em setores em crescimento possuem, geralmente menor risco de falência e maior capacidade de endividamento.

O dinamismo da indústria, associado à instabilidade dos fatores que compõem o meio envolvente das empresas, pode exercer um efeito positivo sobre os custos de agência e de transação dificultando o acesso a fundos no exterior (Simerly e Li, 2000). Por outro lado, observa-se que nas empresas que atuam em ambientes muito dinâmicos, a relação do endividamento com o desempenho é negativa (Simerly e Li, 2000).

A adoção de uma estratégia de inovação, em produtos e/ou processos, pode conduzir a elevados custos de informação assimétrica, restringindo o recurso a capitais alheios, devido à dificuldade que o mercado tem em observar as oportunidades de investimento dessas empresas, isto é, em prever com exatidão os outputs a partir dos inputs (Himmelberg e Petersen, 1994; Opler e Titman, 1994).

A estratégia de diversificação não relacionada também parece influenciar as opções de financiamento das empresas. Por um lado, as empresas que diversificam as suas atividades possuem um valor conjunto inferior ao somatório dos negócios individuais devido à ineficiência dos mercados de capitais internos e à dificuldade dos dirigentes em gerirem de forma efetiva todos os negócios. A ineficiência dos mercados de capitais internos resulta de uma capacidade de financiamento excessiva e dos fluxos de caixa livres conduzindo ao sobreinvestimento (Jensen, 1986). Nestas empresas, por vezes, os recursos são canalizados para os negócios com pior desempenho, verificando-se uma espécie de socialismo com as divisões mais fortes a subsidiarem as mais fracas (Scharfstein e Stein, 2000). Lamont e Polk (2002) referem que os dirigentes podem ter conhecimentos limitados que os impedem de gerir da melhor forma todos os negócios ou que os diferentes negócios podem ser fonte de conflitos internos ao nível operacional ou da cultura empresarial. Bae, Kwon e Lee (2008) apresentam resultados que documentam a erosão do valor da empresa provocada da pela diversificação não relacionada. Pode ainda acontecer que o reduzido valor associado à diversificação resulte da endogeneidade da mesma uma vez que a opção pela diversificação tende a ser exercida pelas empresas com pior desempenho (Campa e Kedia, 2002; Villalonga, 2004). Por outro lado, a diversificação de atividades pode ser positiva, surgindo associada a custos de transação, custos de agência e risco operacional inferiores o que permite o recurso a maior endividamento (Menéndez-Alonso, 2003). Estas empresas possuem recursos materiais e humanos com uma especificidade menor do que as empresas com concentração de atividades o que resulta em custos de transação pouco significativos que favorecem o financiamento através de dívida (Williamson, 1988). Dado que as empresas que prosseguem uma estratégica de diversificação não relacionada conseguem financiar-se em maior grau com dívida, os custos de agência do conflito de interesses entre acionistas e dirigentes são mínimos. Nesta situação, os dirigentes não têm à sua disposição fluxos de caixa para aplicar em decisões que não acrescentem valor à empresa. A redução do risco operacional deve-se ao decréscimo da volatilidade dos proveitos e dos resultados.

3. Metodologia

3.1. Hipóteses de pesquisa

As hipóteses formuladas têm por objetivo determinar se a relação do investimento com os fundos gerados internamente é moderada por fatores ambientais e estratégico:

1. A munificência da indústria reduz a intensidade da relação da liquidez interna com o investimento no ativo, ceteris paribus.

2. O dinamismo da indústria reforça a intensidade da relação da liquidez interna com o investimento no ativo, ceteris paribus.

3. A estratégia de inovação reforça a intensidade da relação da liquidez interna com o investimento no ativo, ceteris paribus.

4. A estratégia de diversificação reforça a intensidade da relação da liquidez interna com o investimento no ativo, ceteris paribus.

O investimento no ativo das empresas cuja indústria oferece mais e melhores oportunidades de investimento deve depender menos dos fundos gerados internamente do que acontece com as empresas em tudo similares mas pertencentes a indústrias que oferecem menos oportunidades de investimento. Considerando que o dinamismo da indústria exerce um efeito negativo sobre o financiamento das empresas através de capitais alheios e que o autofinanciamento constitui a principal fonte de financiamento do investimento das empresas portuguesas, tal como se pode constatar nos Inquéritos de Conjuntura ao Investimento do Instituto Nacional de Estatística do período a que se refere o estudo, o investimento das empresas pertencentes a indústrias com maior dinamismo deve depender mais dos fundos gerados internamente do que acontece com empresas em tudo similares mas pertencentes a indústrias com menor dinamismo.

É expectável que o investimento no ativo das empresas que prosseguem uma estratégia de inovação esteja mais dependente da existência de fundos internos do que acontece nas outras empresas devido ao facto desta estratégia se encontrar associada a custos de informação assimétrica superiores. Apesar de a literatura conseguir justificar, em simultâneo, uma relação positiva e uma relação negativa, acreditamos que o investimento das empresas que optam pela estratégia de diversificação de atividades não relacionadas esteja mais dependente dos fundos internos do que acontece nas empresas que preferem a concentração (especialização), devido aos custos de agência do sobreinvestimento destas empresas.

3.2. Dados e variáveis

A amostra, obtida através da base de dados SABI (Sistema de Análises de Balanços Ibéricos), é não probabilística, sendo composta por dados contabilísticos e extracontabilísticos de empresas da indústria transformadora portuguesa, no período 1998-2005. Trata-se de uma amostra composta por dados não balanceados.

Do conjunto de empresas da indústria transformadora disponíveis na base de dados foram excluídas, ao longo de todo o período, as empresas que: se encontravam em início de atividade; tinham uma situação económica e/ou financeira muito difícil; possuíam participações no capital por parte de entidades públicas; registaram alterações ao nível das dummies capital na posse dos dirigentes e diversificação e do Código da Atividade Económica (CAE) principal a três dígitos; ou não dispunham de informação que permitisse a construção das diferentes variáveis do modelo para pelo menos um ano do período em análise. Adicionalmente, adotando um procedimento semelhante ao de Li e Simerly (1998), para garantir que as secções da indústria analisadas apresentem níveis de dinamismo consideravelmente diferentes, não foram consideradas as observações das empresas pertencentes a secções da indústria (CAE a três dígitos) com um indicador de dinamismo intermédio (entre 0,01 e 0,02). A média do indicador de dinamismo da totalidade das secções da indústria transformadora, no período de 1998 a 2005, é de 0,015. Assim, o painel obtido é composto por 7893 observações.

Em conformidade com o problema e com as hipóteses de pesquisa formuladas foram definidas as variáveis a explicar (investimento no ativo total líquido: INVATL) e as variáveis explicativas (tabela 1). Da variação do ativo total líquido excluiu-se a rubrica de disponibilidades para que variações positivas das disponibilidades não resultem numa relação positiva entre as variações do ativo e os fluxos de caixa em situações em que a empresa não possui constrangimentos financeiros (Carpenter e Petersen, 2002). As variáveis explicativas foram classificadas em variáveis de liquidez (fluxos de caixa: FC; disponibilidades: DISP), oportunidades de investimento (volume de negócios: VN; variação da rendibilidade operacional: VRO; existências: EXIST), controlo (valor colateral do ativo: VCAT; dimensão: DIM; capital na posse dos dirigentes: CPD; efeito do tempo: ANO), ambientais (munificência da indústria: MUNIND; dinamismo da indústria: DININD), estratégicas (inovação: INOV; diversificação: DIVER), e interativas (efeito conjunto da liquidez com o ambiente da indústria: FC×MUNIND e FC×DININD; efeito conjunto da liquidez com a estratégia: FC×INOV e FC×DIVER).

A proxy do investimento utilizada inclui, não só, as aplicações de fundos no ativo fixo, tal como é usual neste tipo de estudos, mas também as aplicações de fundos no ativo circulante. Carpenter e Petersen (2002) realizaram idêntica correção. Uma vez que a maior parte das empresas da amostra não se encontra cotada na bolsa, as oportunidades de investimento são medidas através de proxies que não se baseiam no valor de mercado das empresas mas que já foram utilizadas noutros estudos. A variável volume de negócios foi utilizada, por exemplo, por Hoshi, Kashyap e Scharfstein (1991), Van Ees e Garretsen (1994) e Mills, Morling e Tease (1995), a variável variação da rendibilidade foi utilizada por Kim e Sorensen (1986) e a variável stock de existências por Carpenter, Fazzari e Petersen (1994).

A variável de controlo da estrutura de propriedade da empresa (CPD) assume a natureza qualitativa devido a limitações da base de dados. A base de dados a que se recorreu não possui um histórico anual dos detentores do capital das empresas, tendo sido necessário instalar uma atualização de cada um dos anos para obter a lista dos sócios/acionistas e dos dirigentes nos diferentes anos. Uma vez que a participação dos sócios/acionistas e, consequentemente, dos dirigentes tem grande variabilidade temporal e que a informação disponível dos detentores do capital em cada um dos anos não se refere sempre ao mesmo período do ano, optou-se pela construção de uma variável artificial mais estável (dummy) que representa apenas dois estados.

As variáveis ambientais foram construídas com dados recolhidos das Estatísticas da Produção Industrial do INE. A classificação da estratégia quanto à opção pela inovação baseia-se na intensidade dos gastos em investigação e desenvolvimento (I&D) relativamente ao volume de negócios (Despesas em I&D/VN), tal como efetuado, por exemplo, por Francis e Smith (1995) e O´Brien (2003). Considerou-se que uma empresa adota a estratégia de inovação, no período em análise, quando a média dos gastos anuais em I&D é igual ou superior a 1% do volume de negócios. A classificação da estratégia quanto à diversificação/concentração tem por base os produtos comercializados, à semelhança do método adotado por Berger e Ofek (1995) e Servaes (1996). Considera-se que uma empresa diversificada é aquela que desenvolve atividades em mais de dois CAE a dois dígitos.

Algumas variáveis do modelo não variam ao longo do tempo (capital na posse dos dirigentes, inovação, dinamismo da indústria e diversificação) para facilitar o controlo do efeito da estrutura de propriedade, do ambiente e da estratégia e no investimento e no financiamento das empresas, devido às limitações da base de dados e/ou devido à forma de cálculo das variáveis.

3.3. Especificação do modelo

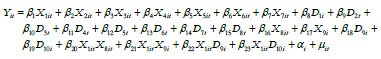

O método analítico proposto para a identificação dos fatores moderadores da dependência do investimento relativamente à liquidez interna das empresas da indústria transformadora portuguesa é a regressão linear múltipla de dados em painel, através de um modelo descrito genericamente através da seguinte fórmula:

![]()

Onde Xit é 1´K e pode conter variáveis observáveis que se alteram ao longo de t mas não de i, variáveis que se alteram ao longo de i mas não de t e variáveis que se alteram ao longo de i e de t. D representa o impacto do tempo. αi mede o efeito não observado (varia entre casos, mas é constante no tempo). μit designa-se por erro ou distúrbio idiossincrático porque varia ao longo de i e de t.

A escolha entre a estimação através do método dos mínimos quadrados ordinários (OLS - ordinary least squares), método dos efeitos fixos e método dos efeitos aleatórios depende de αi se encontrar, ou não correlacionado com as variáveis explicativas observadas (Xit ) (Wooldridge, 2002). No caso de existirem efeitos individuais ou temporais significativos é aconselhável a utilização do método dos efeitos fixos ou dos efeitos aleatórios em vez do estimador OLS.

No presente estudo, o modelo proposto é o seguinte, atribuindo-se os efeitos não observáveis das empresas/grupos à indústria em que cada empresa desenvolve a sua atividade principal (CAE a dois dígitos):

Sendo,

· Y – Variável dependente;

· i – CAE 15, 16 , 37;

· t – 1999, 2000, , 2005;

· βj – Parâmetros a estimar;

· X – Variáveis independentes quantitativas;

· D – Variáveis independentes qualitativas;

· XD e XX – Variáveis interativas;

· αi – Efeitos não observáveis;

· µit – Variável aleatória residual (erro).

3.4. Validação do método de estimação

O método de estimação escolhido para o teste das hipóteses formuladas – modelo de regressão de dados em painel de efeitos fixos para a indústria e ano – encontra-se validado através dos testes de Breusch-Pagan/Cook-Wisberg e Wald Modificado (testes à heterocedasticidade), Multiplicador de Lagrange (teste aos efeitos aleatórios da indústria), Robusto de Hausman (teste aos efeitos fixos versus efeitos aleatórios da indústria), Likelihood-ratio (teste ao efeito conjunto da indústria e do tempo), VIF (teste à multicolinearidade) e Ramsey (teste geral à má especificação). Os testes revelam a presença de heterocedasticidade, sendo a mesma corrigida através do estimador da variância de Huber/White/Sandwich e do estimador within (os efeitos fixos são atribuídos à indústria a dois dígitos e ao ano).

A escolha do modelo de efeitos fixos está associada aos resultados dos testes anteriores, ao facto do número de observações seccionais ser muito superior ao número de períodos (Gujarati, 2003) e ao facto de se considerar que os efeitos não observados das empresas/indústrias se encontram correlacionados com as variáveis explicativas, devido, por exemplo, às características do ambiente da indústria em que as empresas desenvolvem a sua atividade.

4. Principais resultados

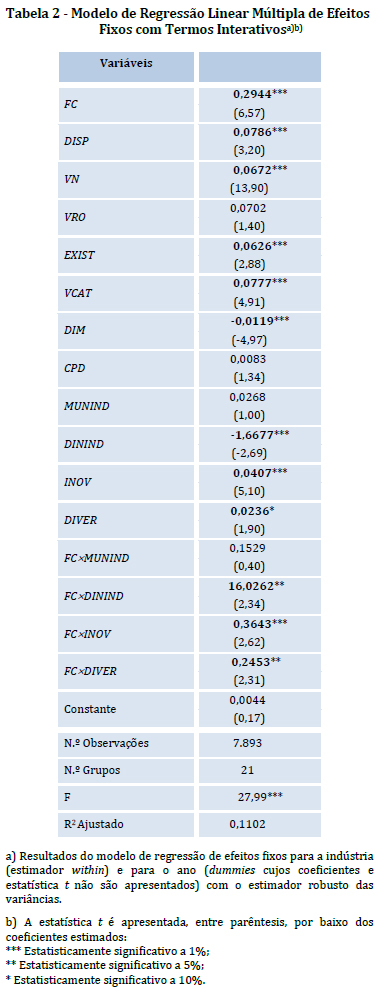

As hipóteses são testadas através do modelo de regressão robusta de efeitos fixos, para a indústria e para o ano, com termos interativos.

Para remover o efeito da multicolinearidade e para facilitar a interpretação dos coeficientes, os termos interativos FC´MUNIND, FC´DININD, FC´INOV e FC´DIVER, são calculados com as variáveis FC, MUNIND e DININD centradas (ao valor de cada observação é subtraída a média na amostra da respetiva variável). Na interpretação dos coeficientes das variáveis das regressões seguintes é preciso ter em atenção que estes refletem relações condicionais e, por isso, são diferentes dos obtidos numa regressão sem termos interativos. Assim, por exemplo, o coeficiente 0,2944 da variável FC traduz o impacto no investimento de um aumento dos fluxos de caixa quando as variáveis munificência da indústria, dinamismo da indústria, inovação e diversificação são iguais a zero, isto é, quando o ambiente se caracteriza por ter crescimento e dinamismo nulos e as empresas não apostam na inovação e concentram a sua atividade em poucos segmentos.

A hipótese 1 a munificência da indústria reduz a intensidade da relação da liquidez interna com o investimento no ativo é testada observando a significância estatística do coeficiente estimado da variável FC×MUNIND. Na presente amostra não foi encontrada uma relação estatisticamente significativa.

A hipótese 2 o dinamismo da indústria reforça a intensidade da relação da liquidez interna com o investimento no ativo, analisada através da observação da significância estatística da variável FC×DININD, não é rejeitada, com um nível de significância de 5% (β = 16,0262 , α = 0,05).

Observa-se, ainda, que o dinamismo da indústria (DININD) exerce um efeito negativo sobre o investimento porque aumenta a incerteza/risco das empresas (β = 1,6677, α = 0,01). Esta incerteza reflete-se na tomada das decisões de investimento, porque reduz a capacidade dos gestores em selecionar alternativas viáveis devido à dificuldade em avaliar o impacto das decisões.

A hipótese 3 a estratégia de inovação reforça a intensidade da relação da liquidez interna com o investimento no ativo, testada através da significância estatística do coeficiente da variável FC×INOV, não é rejeitada (β = 0,3643 , α = 0,01).

O sinal positivo da variável INOV demonstra que as empresas que apostam nesta estratégia investem mais no ativo do que as empresas que optam por uma postura mais conservadora (β = 0,0407 , α = 0,01). Com efeito, a estratégia de inovação implica a realização de investimentos que tornem possível a inovação ao nível do produto, da tecnologia ou da área administrativa.

A hipótese 4 a estratégia de diversificação reforça a intensidade da relação da liquidez interna com o investimento no ativo, testada através da significância estatística do coeficiente da variável FC×DIVER, não é rejeitada (β = 0,2453 , α = 0,05).

A estratégia de diversificação (DIVER) exerce um efeito positivo sobre o investimento das empresas (β = 0,0236 , α = 0,10). A relação positiva entre a estratégia de diversificação e o investimento justifica-se pela necessidade destas empresas investirem mais devido a uma menor especialização. Com efeito, no período em análise, as empresas que adotaram a estratégia de diversificação investiram no ativo, em média, mais 2,4 pontos percentuais do que as empresas que não adotaram esta estratégia, sendo esta diferença estatisticamente significativa para um nível de 1%.

5. Discussão dos resultados

Os resultados obtidos suportam o pressuposto de que a liquidez (medida através das proxies fluxos de caixa e disponibilidades) influencia o investimento, confirmando a natureza dinâmica deste último. As variáveis fluxos de caixa (FC) e disponibilidades (DISP) apresentam coeficientes positivos para um nível de significância de 1% (tabela 2). Os coeficientes das variáveis indicam, também, que os fluxos de caixa têm um efeito maior no investimento do que as disponibilidades. A importância da liquidez interna no investimento das empresas encontra-se associada ao seu baixo custo e ao efeito positivo que tem sobre o valor colateral da empresa.

No teste da hipótese 2, o sinal positivo observado na variável FC´DININD revela que o dinamismo da indústria acentua a dependência do investimento relativamente aos fundos internos (tabela 2). O coeficiente da variável FC nas empresas que atuam em indústrias sem dinamismo é de 0,2944, enquanto nas empresas que atuam numa indústria com um nível de dinamismo médio é superior em 16,0262. Esta relação pode ser explicada pela teoria da agência, na medida em que o aumento da instabilidade do ambiente conduz a um acréscimo do risco dos projetos o que dificulta e onera o financiamento no exterior e conduz à preferência por fundos internos.

O sinal positivo observado na variável FC´INOV demonstra, tal como previsto na hipótese 3, que as empresas que optam pela estratégia de inovação recorrem num grau superior aos fundos internos do que as empresas que não o fazem (tabela 2). A estratégia de inovação aumenta a dependência do investimento relativamente aos fluxos de caixa em 0,3643. Esta situação pode dever-se ao facto de investirem mais (variável INOV apresenta coeficiente positivo estatisticamente significativo) e de escolherem um mix de financiamento que privilegia o autofinanciamento com vista à minimização dos custos de informação assimétrica (risco moral e seleção adversa), devido à elevada imprevisibilidade dos resultados e à consequente dificuldade do mercado em reconhecer as oportunidades de investimento das empresas que prosseguem esta estratégia. Acresce que a estratégia de inovação se encontra, com frequência, associada a um valor colateral reduzido porque o recurso estratégico chave é, muitas vezes, o conhecimento detido pelos empregados.

No que respeita à hipótese 4, a relação positiva verificada entre a variável FC´DIVER e o investimento revela que as empresas que optam pela diversificação, geralmente, têm o investimento mais condicionado à disponibilidade de fundos internos do que as empresas que não optam por esta estratégia (tabela 2). O coeficiente da variável FC no subgrupo de empresas que não diversificam as suas atividades é de 0,2944, enquanto nas empresas que diversificam é de 0,5397 (0,2944+0,2453).

O resultado anterior pode ser explicado pelo problema do sobreinvestimento descrito pela teoria da agência, na medida em que o investimento das diferentes divisões (negócios) de uma empresa com diversificação de atividades depende mais dos fundos que a empresa consegue gerar do que da existência de oportunidades de investimento na sua divisão em particular, conduzindo a uma situação de ineficiência. Pode ainda dever-se ao facto das empresas que concentram atividades possuírem maior capacidade de financiamento devido a um desempenho financeiro superior, tal como sugerido pela literatura que tem procurado relacionar o desempenho com a estratégia. Neste estudo, é provável que ocorra o problema do sobreinvestimento, dado que o teste t às médias da rendibilidade operacional e do volume de negócios dos dois subgrupos de empresas (com diversificação e com concentração de atividades) não revela diferenças estatisticamente significativas.

Para garantir a robustez dos resultados anteriores foi realizada uma outra regressão, alterando os pressupostos iniciais. Admitindo que os resultados possam ter sido condicionados pelo facto da estratégia de diversificação dificultar o controlo do efeito do ambiente, porque as empresas que prosseguem esta estratégia atuam em diferentes mercados, procedeu-se à realização de uma nova regressão apenas com as observações das empresas que concentram a sua atividade (produzem apenas produtos de um CAE a três dígitos). Pelo mesmo motivo, também o controlo do efeito da estratégia de inovação pode ter sido afetado dado que, habitualmente, esta estratégia encontra-se associada a um produto/negócio e não à empresa no seu todo.

Na nova regressão, constata-se que as variáveis DININD e INOV mantêm-se como moderadoras da relação do investimento com a liquidez. De salientar que nestas novas regressões os coeficientes das variáveis FC×DININD e FC×INOV registam uma subida do seu coeficiente, reforçando o papel moderador do dinamismo da indústria e da estratégia de inovação.

6. Conclusões

As principais conclusões do estudo são as seguintes:

§ A liquidez interna influencia positivamente o investimento das empresas.

§ Os fatores ambientais e estratégicos moderam a intensidade da dependência do investimento relativamente à liquidez interna.

§ Ao nível das dimensões ambientais, o dinamismo acentua a dependência do investimento relativamente à liquidez interna.

§ Ao nível das estratégias empresariais, a inovação e a diversificação acentuam a dependência do investimento relativamente à liquidez interna.

As justificações teóricas para os resultados anteriores residem nos custos de agência, resultantes do risco moral e/ou dos custos dos fluxos de caixa livres, e de seleção adversa que afetam de forma desigual as empresas, colocando mais restrições ao financiamento e, consequentemente, ao investimento de umas do que de outras.

O presente estudo permite um conhecimento mais profundo das implicações de determinadas decisões estratégicas das empresas. Assim, verifica-se que a instabilidade do ambiente da indústria reduz a capacidade de financiamento no exterior, pelo que as empresas que atuam em indústrias com elevada incerteza devem tomar precauções no sentido de evitar que os projetos futuros não se concretizem por falta de fundos. A opção pela estratégia de inovação tem mais hipóteses de ser bem-sucedida se for prosseguida por empresas com um bom desempenho financeiro, porque requer investimentos contínuos e de valor elevado e conduz ao aumento dos custos com o risco moral e com a seleção adversa. A opção pela estratégia de diversificação conduz à criação de um mercado de capitais interno, possibilitando que o financiamento dos negócios com défice de recursos se faça através dos fluxos de caixa livres de outros negócios, embora também conduza à ineficiência na aplicação dos recursos quando o valor acrescentado pelos negócios financiados é baixo.

REFERÊNCIAS BIBLIOGRÁFICAS

Agca, S. & Mozumdar, A. (2008). The impact of capital market imperfections on investment-cash flow sensitivity. Journal of Banking and Finance, 32, 207-216. [ Links ]

Bae, S., Kwon, T. & Lee, J. (2008). Corporate diversification, relatedness, and firm value: Evidence from Korean firms. Asia-Pacific Journal of Financial Studies, 37, 1025-1064. [ Links ]

Berger, P. & Ofek, E. (1995). Diversification´s effect on firm value. Journal of Financial Economics, 37, 39-65. [ Links ]

Bernanke, B. & Gertler, M. (1990). Financial fragility and economic performance. Quarterly Journal of Economics, 105, 87-114. [ Links ]

Bobillo, A., Alonso, P. & Gaite, F. (2002). Internal funds, corporate investment and corporate governance: International evidence. Multinational Business Review, 10(2), 151-162. [ Links ]

Bowman, E. & Helfat, C. (2001). Does corporate strategy matter?. Strategic Management Journal, 22, 1-23. [ Links ]

Campa, J. & Kedia, S. (2002). Explaining the diversification discount. Journal of Finance, 57, 1731-1762. [ Links ]

Carpenter, R. & Guariglia, A. (2008). Cash flow, investment, and investment opportunities: New tests using UK panel data. Journal of Banking and Finance, 32, 1894-1906. [ Links ]

Carpenter, R., Fazzari, S. & Petersen, B. (1994). Inventory investment, internal-finance fluctuations, and the business cycle. Brookings Papers on Economic Activity, 2, 75-138. [ Links ]

Carpenter, R. & Petersen, B. (2002). Is the growth of small firms constrained by internal finance?. Review of Economics and Statistics, 84, 298-309. [ Links ]

Dess, G. & Beard, D. (1984). Dimensions of organizational task environments. Administrative Science Quarterly, 29, 52-73. [ Links ]

Devereux, M. & Schiantarelli, F. (1990). Investment, financial factors, and cash flow: Evidence from U.K. panel data. In G. Hubbard (Ed.), Asymmetric information, corporate finance, and investment (pp. 279-306). Chicago and London: University of Chicago Press. [ Links ]

Fazzari, S., Hubbard, R. & Petersen, B. (1988). Financing constraints and corporate investment. Brookings Papers on Economic Activity, 1, 141-195. [ Links ]

Francis, J. & Smith, A. (1995). Agency Costs and Innovation: Some Empirical Evidence. Journal of Accounting and Economics, 19, 383-409. [ Links ]

Gérard, M. & Verschueren, F. (2003). Capital Market Imperfections and Investment: Evidence from Belgian Panel Data. In P. Butzen & C. Fuss (Eds.), Firm´s investment and finance decisions: Theory and empirical methodology (pp. 59-82). Cheltenham: Edward Elgar. [ Links ]

Gujarati, D. (2003). Basic Econometrics (4th Ed.). New York: McGraw-Hill. [ Links ]

Himmelberg, C. & Petersen, B. (1994). R&D and internal finance: A panel study of small firms in high-tech industries. Review of Economics and Statistics, 76, 38-51. [ Links ]

Hovakimian, G. & Titman, S. (2006). Corporate investment with financial constraints: sensitivity of investment to funds from voluntary asset sales. Journal of Money, Credit, and Banking, 38, 357-374. [ Links ]

Hoshi, T., Kashyap, A. & Scharfstein, D. (1991). Corporate structure, liquidity, and investment: evidence from japanese industrial groups. Quarterly Journal of Economics, 106, 33-60. [ Links ]

Houston, J. & James C. (2001). Do relationships have limits? Banking relationships, financial constraints, and investment. Journal of Business, 74, 347-374. [ Links ]

Jensen, M. (1986). Agency costs of free cash flow, corporate finance and takeovers. American Economic Review, 76(2), 323-329. [ Links ]

Jensen, M. & Meckling, W. (1976). Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3, 305-360. [ Links ]

Kim, W. & Sorensen, E. (1986). Evidence of the impact of the agency costs of debt on corporate debt policy. Journal of Financial and Quantitative Analysis, 21, 131-144. [ Links ]

Lamont, O. & Polk, C. (2002). Does diversification destroy value? Evidence from the industry shocks, Journal of Financial Economics. 63, 51-77. [ Links ]

Li, N. & Simerly, R. (1998). The moderating effect of environmental dynamism on the ownership and performance relationship. Strategic Management Journal, 19, 169-179. [ Links ]

Lippitt, J., Miesing, P. & Oliver, B. (1988). Competition and corporate capital investment. Business Forum, 13(1), 22-26. [ Links ]

Menéndez-Alonso, E. (2003). Does diversification strategy matter in explaining capital structure? Some evidence from Spain. Applied Financial Economics, 13, 427-430. [ Links ]

Mills, K., Morling, S. & Tease, W. (1995). The influence of financial factors on corporate investment. Australian Economic Review, 110, 50-64. [ Links ]

Modigliani, F. & Miller, M. (1958). The cost of capital, corporation finance and the theory of investment. American Economic Review, 48(3), 261-297. [ Links ]

Myers, S. (1984). The capital structure puzzle. Journal of Finance, 39(3), 575-592. [ Links ]

Myers, S. & Majluf, N. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13, 187-221. [ Links ]

Opler, T. & Titman, S. (1994). Financial distress and corporate performance. Journal of Finance, 49, 1015-1042. [ Links ]

O´Brien, J. (2003). The capital structure implications of pursuing a strategy of innovation. Strategic Management Journal, 24, 415-431. [ Links ]

Riddiough, T. & Wu, Z. (2009). Financial constraints, liquidity management and investment. Real State Economics, 37, 447-481. [ Links ]

Scharfstein, D. & Stein, J. (2000). The dark side of internal capital markets: Divisional rent-seeking and inefficient investment. Journal of Finance, 55, 2537-2564. [ Links ]

Servaes, H. (1996). The value of diversification during the conglomerate merger wave. Journal of Finance, 51, 1201-1225. [ Links ]

Simerly, R. & Li, M. (2000). Environmental dynamism, capital structure and performance: A theoretical integration and an empirical test. Strategic Management Journal, 21, 31-49. [ Links ]

Stiglitz, J. (1993). Economics. New York: Norton & Company. [ Links ]

Stiglitz, J. & Weiss, A. (1981). Credit rationing in markets with imperfect information. American Economic Review, 71(3), 393-410. [ Links ]

Stulz, R. (1990). Managerial discretion and optimal financing policies. Journal of Financial Economics, 26, 3-27. [ Links ]

Van Ees, H. & Garretsen, H. (1994). Liquidity and business investment: evidence from Dutch panel data. Journal of Macroeconomics, 16, 613-627. [ Links ]

Villalonga, B. (2004). Does diversification cause the ´diversification discount´?. Financial Management, 33, 5-27. [ Links ]

Williamson, O. (1988). Corporate finance and corporate governance. Journal of Finance, 43, 567-591. [ Links ]

Wooldridge, J. (2002). Econometric analysis of cross section and panel data. London: MIT Press. [ Links ]

Processo de aprovação do artigo

Recebido: 15 junho 2012

Aceite: 12 junho 2013