Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Relações Internacionais (R:I)

versão impressa ISSN 1645-9199

Relações Internacionais no.46 Lisboa jun. 2015

QUE MODELO DE SEGURANÇA ENERGÉTICA

O ecossistema mundial de petróleo e gás: um apontamento

The world oil and gas ecosystem: a note

José Félix Ribeiro

Economista. Doutorado em Relações Internacionais pela FCSH-UNL (2012) e Licenciado em Economia pelo ISCEF (1971). Investigador do IPRI-UNL. Aposentado do Departamento de Prospetiva e Planeamento e Relações Internacionais do Ministério do Ambiente e Ordenamento do Território de que foi subdiretor-geral entre 1995 e 2006, e onde coordenou a área de informação internacional até 2009. Responsável, até 2011, da área de prospetiva nos Cursos de Dirigentes da Administração Pública no Instituto Nacional de Administração. Colaborador regular do Instituto de Defesa Nacional. Tem obra publicada sobre economia internacional, geopolítica e prospetiva.

RESUMO

Nos últimos quarenta anos foi-se estruturando, de forma evolucionária e sob liderança dos Estados Unidos um ecossistema que organizou a nível mundial a oferta de petróleo e a regulação do seu preço o qual rompeu com as abordagens mercantilistas de necessidade de controlo pelos estados consumidores de territórios com recursos energéticos de grande valia. Depois de caracterizar este ecossistema, o artigo apresenta três exemplos concretos que demonstram o papel central dos Estados Unidos no sentido de aumentar a oferta de petróleo a nível mundial, fora e dentro da OPEP.

Palavras-chave: Petróleo, companhias petrolíferas, tecnologias, gás natural.

ABSTRACT

In the last 40 years, in an evolutionary way and under the leadership of the United States, an ecosystem has been taking shape that structured, at a global level, the oil offer and the regulation of its price, which broke away from the business-minded need of control by the countries supplied by territories with a vast wealth of energy resources. After describing this ecosystem, the paper introduces three particular examples that demonstrate the central role of the United States in increasing the world-wide oil offer within and outside the opec.

Keywords: Oil, oil companies, technologies, shale gas.

O ECOSSISTEMA OIL E GAS – MACRORREGIÕES, ESTADOS E COMPANHIAS. A PROCURA INTERNACIONAL POR MACRORREGIÕES NA ECONOMIA MUNDIAL

Os grandes consumidores tradicionais que recorrem a importações de petróleo e gás natural localizavam-se entre as economias desenvolvidas – Estados Unidos, Europa e Japão – com diferentes graus de dependência dessas importações – máxima nos casos do Japão e da Alemanha, intermédia no caso dos Estados Unidos (em processo de profunda alteração) e mínima no caso de economias desenvolvidas exportadoras – como o Reino Unido e a Noruega. Enquanto o crescimento da procura internacional de petróleo e gás natural se tem centrado nas economias emergentes da Ásia como a China e a Índia ou a Turquia.

A OFERTA INTERNACIONAL POR MACRORREGIÕES E ESTADOS

A oferta internacional de petróleo e gás natural convencionais, numa perspetiva de futuro, é determinada pela distribuição das reservas provadas, quer por macrorregiões, quer por países produtores que as integram. Como se pode observar pela consulta da informação da BP Statistical Review of World Energy (2014), essa distribuição é profundamente assimétrica na economia mundial, quando se compara e ordena por macrorregiões. Assim e no que diz respeito ao petróleo a ordenação (em termos de percentagem do total das reservas provadas a nível mundial) era a seguinte em 2013 – Médio Oriente (47,9 por -cento), América Central e do Sul (19,5 por cento), América do Norte (13,6 por cento), Europa e Eurásia (8,8 por cento), África (7,7 por cento) e Ásia-Pacífico (2,5 por cento) num total de 1687,9 mil milhões de barris.

Se considerássemos a disponibilidade de reservas provadas de petróleo por países, e não por macrorregiões, viria para 2013 a seguinte ordenação dos dez países com mais reservas (por ordem decrescente): Venezuela (298,3 mil milhões de barris), Arábia Saudita (265,9), Canadá (174,3), Irão (157), Iraque (150), Kuwait (101,5), Emiratos Árabes Unidos (97,8), Federação Russa (93), Líbia (48,5) e Nigéria (37,1). Como produtores distinguem-se atualmente (em milhões de barris/ dia) a Arábia Saudita (11,5), Rússia (10,7), Estados Unidos (10), China (4,1) e Irão (3,5).

Se considerarmos o gás natural essa assimetria mantém-se, mas com diferenças assinaláveis face ao que referimos a propósito do petróleo sendo a ordenação a seguinte – Médio Oriente (43,2 por cento), Europa e Eurásia (30,5 por cento), Ásia-Pacífico (8,2 por cento), África (7,6 por cento), América do Norte (6,3 por cento), América Central e do Sul (4,1 por cento), num total de 185,7 triliões de metros cúbicos.

Se considerássemos a disponibilidade de reservas provadas de gás natural por países, e não por macrorregiões, viria para 2013 a seguinte ordenação dos dez países com mais reservas (por ordem decrescente): Irão (33,8 triliões de metros cúbicos), Rússia (31,3), Qatar (24,7), Turquemenistão (17,5), Estados Unidos (9,3), Arábia Saudita (8,2) Emiratos Árabes Unidos (6,1), Venezuela (5,6), Nigéria (5,1) e Argélia (4,5).

O reforço da importância do gás natural na estrutura da procura mundial de energia, como hidrocarboneto mais procurado pelas economias desenvolvidas, por razões ambientais e de maior eficiência económica na produção de eletricidade (com as tecnologias de centrais de ciclo combinado utilizando o gás natural) altera a geoeconomia da energia, ao colocar o Irão, a Rússia1, o Qatar e o Turquemenistão (como principais detentores de reservas de gás natural, em contraste com o que se passa no petróleo em que a Arábia Saudita ocupa a destacada posição de líder o que não se repete a nível do gás natural).

Posicionando a Ásia-Pacífico no contexto das reservas provadas de petróleo e gás natural conclui-se que em relação ao petróleo, a Ásia-Pacífico (que, de acordo com esta fonte inclui a Índia) com o seu peso demográfico e dimensão económica detém as mais pequenas reservas de petróleo, de entre as macrorregiões consideradas enquanto o Médio Oriente/Golfo Pérsico detém as maiores reservas de petróleo com a América Latina e a Eurásia detendo também reservas substanciais. No que se refere ao gás natural, a Eurásia (nomeadamente Rússia, Azerbaijão e Turquemenistão, mas também, Noruega) e o Médio Oriente/Golfo Pérsico (nomeadamente Irão e Qatar) detêm as maiores reservas de gás natural; a Ásia-Pacífico, tendo também reservas reduzidas, em proporção da sua dimensão económica atual e potencial está em melhor posição do que no petróleo, graças às reservas da Austrália, Indonésia e Malásia.

Em resumo podemos afirmar que da observação da assimetria na distribuição de reservas de petróleo e gás natural, ressaltam as limitadas reservas da Ásia-Pacífico, em proporção da sua dimensão económica atual e, sobretudo futura, devido ao processo de crescimento das economias emergentes nelas integradas.

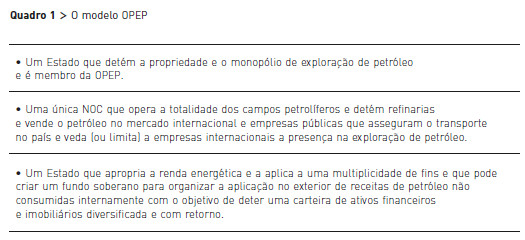

A ESTRUTURA EMPRESARIAL NA OFERTA DE PETRÓLEO E O «MODELO OPEP»

Podemos distinguir a um primeiro nível – e de acordo com a estrutura do seu capital – entre as national oil companies (NOC), controladas pelos estados, e as international oil companies (IOC), companhias privadas com escala de atuação global. A este nível deu-se uma das maiores transformações a partir da década de 1970: com a vaga de nacionalizações que ocorreu nos países produtores e que fez com que as NOC passassem a deter a propriedade da larga maioria das reservas de petróleo convencional mundial e com ela o poder de os estados decidirem os seus níveis de produção. Essa transformação foi crucial para que a OPEP passasse a ter a possibilidade de funcionar como um cartel no mercado mundial do petróleo.

A um segundo nível é possível distinguir dois grupos nas NOC, conforme a posição de exportadores ou de importadores de petróleo e gás natural dos estados que as controlam. Existem as NOC que são companhias de estados grandes exportadores – como a Saudi Aramco da Arábia Saudita, a NIOC do Irão, a pdvsa da Venezuela, a KPC do Kuwait, a Petronas da Malásia, etc.; existem as NOC de estados importadores de petróleo e gás natural como as da China e Índia e até há pouco a Petrobras. E dentro das NOC de estados exportadores pode referir-se ainda um subgrupo que inclui as NOC de estados que não integram a OPEP, como são os casos da PEMEX no México, e a STATOIL na Noruega2. A Rússia exige um comentário específico: durante um período de alguns anos depois da sua independência – privatizou a maioria das companhias de petróleo (veja-se o caso YUKOS), mantendo sempre o controlo do Estado sobre a GAZPROM. No novo milénio, sob direção política de Vladimir Putin assistiu-se à reconquista das posições do Estado no setor do petróleo, materializada atualmente na posição dominante da ROSFNET.

As NOC dos países produtores, quer as da OPEP, quer da Rússia, investem sobretudo em jazigos situados no interior destes países, tendo diferentes graus de competências tecnológicas e empresariais e ainda necessitando em vários casos da tecnologia das companhias internacionais, se quiserem melhorar significativamente a eficiência das suas operações e descobrir mais reservas (nomeadamente no que se refere às tecnologias de exploração avançada dos jazigos e às tecnologias offshore), querendo, no entanto, partilhar o menos possível da renda petrolífera com as IOC.

As NOC dos estados que são membros da OPEP são instrumentos de políticas dos estados, canalizando assim uma parte significativa dos seus lucros para o financiamento das políticas sociais, de infraestruturas e de defesa e segurança dos respetivos estados, e não principalmente para o reinvestimento prioritário na prospeção e exploração nos seus próprios territórios. Os estados da OPEP – e a Rússia – não têm interesse num esgotamento rápido das suas reservas, em particular se dispõem de grandes populações e revelam fortes ambições militares. As NOC das economias emergentes como a China e a Índia têm objetivos diferentes das companhias nacionais dos estados da OPEP, já que pretendem antes de mais ampliar o mais possível a base de produção que se localize no seu território (incluindo na plataforma continental) e em estados não OPEP, que aceitem a presença de investimento direto estrangeiro no upstream e formas de partilha de resultados mais favoráveis. Competem e cooperam com as IOC no acesso às reservas de países não OPEP mas precisam da tecnologia das companhias privadas ocidentais, por exemplo para a prospeção e exploração offshore. E procuram também chegar a alianças de fornecimento e de investimento com as NOC dos países da OPEP, e da Rússia nos casos em que estes «liberalizem» o seu modelo para obter financiamento para a expansão da sua própria base produtiva.

Por sua vez as companhias privadas de petróleo e gás natural, as IOC, têm uma escala de operação global, ao contrário da maior parte das NOC e são as principais responsáveis pela descoberta de novos jazigos de petróleo e gás natural fora da OPEP e da Rússia, desempenhando assim um papel fundamental no mercado do petróleo. Sem elas, a OPEP deteria um poder muito maior na fixação dos preços.

No seio das IOC podem distinguir-se dois grupos de empresas. Um núcleo central de grandes empresas multinacionais integradas, cobrindo as várias fases da cadeia de valor

– da prospeção e desenvolvimento de jazigos, à produção de petróleo, ao seu transporte e refinação e à distribuição a retalho de refinados; neste grupo incluem-se as empresas que designaremos seguidamente por «anglo-saxónicas» – as norte-americanas – de que são exemplos, entre as maiores, a Exxon Mobil, a chevron, a conocoPhilips – a britânica BP– e a anglo-holandesa Royal Dutch SHELL que adquiriu recentemente a britânica BG (British Gas), estando a maioria destas empresas cotadas em bolsa (em Nova York, Londres ou euronext), bem como outras empresas europeias – total, eni, repsol3. E um segundo grupo, de empresas independentes, a maioria não integradas, várias delas especializadas na descoberta de novos jazigos – correndo riscos elevados nesta função – apache,anadarko, Devon Energy, marathon,noble Energy, etc.

As decisões do primeiro grupo das IOC dependem da sua rendibilidade comparada nos mercados de capitais, que é afetada pelos preços do petróleo pelo aumento de custos de descoberta e exploração de novas jazidas, pelas dificuldades em entrar em novas regiões produtoras; por sua vez, a necessidade de valorizar as suas ações no mercado pode levá-las em certos períodos a reduzir o seu investimento, «devolvendo» aos acionistas parte dos resultados sob a forma de dividendos e de aquisição de ações próprias e a procurar ampliar a sua base de reservas através de fusões e aquisições de outras companhias de energia.

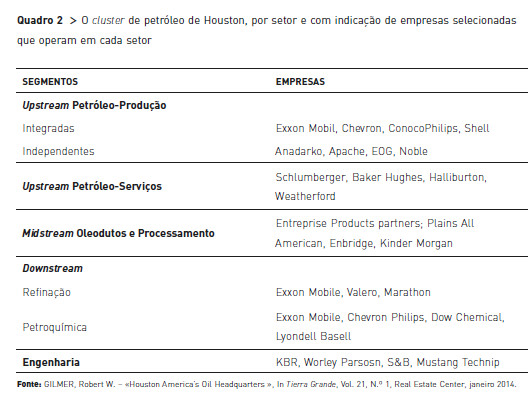

OS CLUSTERS OIL & GAS – ATORES-CHAVE NA EXPANSÃO DA OFERTA DE PETRÓLEO E GÁS NATURAL A NÍVEL MUNDIAL

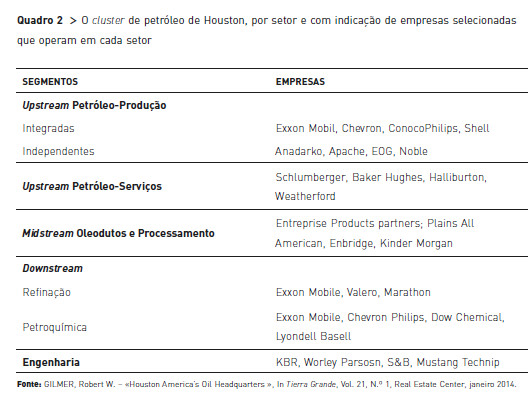

As principais IOC fazem parte de clusters que incluem empresas independentes de produção, empresas especializadas na descoberta de novos jazigos em regiões por explorar, empresas de serviços orientadas para o apoio à prospeção e exploração de jazigos, bem como de empresas industriais especializadas na produção dos equipamentos para a indústria de petróleo e gás natural. O mais importante desses clusters a nível mundial – pela relevância das empresas que o integram nos respetivos segmentos é o de Houston nos Estados Unidos.

Estes clusters organizados em torno das IOC das empresas de serviços e de engenharia e de independentes especializadas na prospeção e desenvolvimento de novos jazigos lideram a geração de novas tecnologias para prospeção e exploração petrolífera, concentram em conjunto com o Canadá a capacidade tecnológica para a exploração de formas não convencionais de hidrocarbonetos (areias e xistos betuminosos, ultra deep offshore, coal bed methane, etc.) e têm um dos mais extensos e articulados programas de desenvolvimento de novas tecnologias energéticas que podem vir a reduzir a dependência dos países desenvolvidos face ao petróleo.

O ECOSSISTEMA OIL & GAS – PADRÕES DE COMPORTAMENTO DOS ATORES E FUNCIONAMENTO

Os Estados Unidos reagiram à profunda transformação na oferta de petróleo e de gás natural que se verificou na década de 1970, quando deixaram de dispor de capacidade excedentária para poder interferir diretamente na formação dos preços e assistiram a uma vaga de nacionalizações que retirou ao grupo das principais empresas petrolíferas ocidentais o acesso direto aos jazigos em que assentava até então a sua base de produção.

O conjunto de atuações dos Estados Unidos criou um novo ecossistema para o petróleo a nível mundial que sobreviveu até hoje. Destacaremos seguidamente algumas dessas atuações.

Nos Estados Unidos a Administração Nixon declarou em 1971 a inconvertibilidade ouro do dólar e pôs fim ao sistema monetário criado no Acordo de Bretton Woods. Após a guerra israelo-árabe de 1973, o embargo de petróleo contra os Estados Unidos sob liderança da Arábia Saudita e o choque petrolífero de 1973, a Administração norte-americana conseguiu travar o ataque à posição dominante do dólar por parte da Alemanha e da França, fazendo substituir o sistema monetário de padrão ouro – dólar por uma solução que se convencionou designar por padrão dólar e que envolveu a colaboração da Arábia Saudita e do Japão – países que eram a expressão da maior assimetria mundial na disponibilidade de petróleo. O Japão, uma economia industrial desenvolvida completamente dependente do petróleo importado e sem meios estratégicos para assegurar a defesa das suas extensas linhas marítimas de abastecimento energético, função que caberia aos Estados Unidos. A Arábia Saudita, o maior exportador de petróleo do mundo, com grandes reservas mas localizado numa das regiões mais turbulentas da economia mundial – o Golfo Pérsico/Levante – e sem capacidade de prover a sua própria defesa, face a rivais como o Irão e o Iraque, para a qual seria crucial o papel dos Estados Unidos que renovaram uma parceria com a Arábia Saudita.

Em 1974, os Estados Unidos negociaram com a Arábia Saudita um novo compromisso segundo o qual o petróleo continuaria a ser transacionado em dólares, ao mesmo tempo que no Pacífico os Estados Unidos asseguravam que o Japão – podendo aceder ao mercado dos Estados Unidos para crescer com o seu modelo exportador – aceitaria ser pago em dólares, com que depois poderia pagar o petróleo importado de que necessitasse.

Neste novo sistema a OPEP passou a desempenhar um papel-chave na fixação do preço do petróleo, mas em tandem com os Estados Unidos, o que supunha a existência no seio da OPEP de um ator com capacidade física (capacidade excedentária) e flexibilidade económica para intervir na regulação conjuntural do preço, fazendo variar a produção, e que esse ator fosse aliado dos Estados Unidos como era o caso da Arábia Saudita. Refira-se que o poder da OPEP sobre os preços depende da coesão e disciplina do cartel que se tem revelado mais fácil quando o que está em causa é o aumento das quotas do que quando se exige redução das mesmas. E neste caso a disciplina será tanto mais fácil quanto as novas quotas forem próximas da capacidade de produção sustentável da maioria dos produtores; a Arábia Saudita desempenhou ao longo dos anos e em vários momentos um papel disciplinador do cartel, envolvendo mudanças na distribuição das quotas e/ou na relação destas com a formação dos preços.

Por seu lado os Estados Unidos não dispondo de capacidades excedentárias para cogerir diretamente os preços constituíram reservas estratégicas com dimensão tal que permitem influenciar na margem os preços do petróleo.

Mas, em termos estruturais, para que a OPEP não tivesse um poder monopolista no sistema era necessário estar permanentemente em busca de novos jazigos de petróleo fora da OPEP. O aumento da produção não OPEP acima do crescimento da procura mundial passou a ser uma condição para a manutenção dos preços a nível moderado e supunha um fluxo contínuo de novas descobertas e/ou de reavaliações em alta do potencial de recursos já descobertos; e era vantajoso que os jazigos não OPEP surgissem, não isoladamente, mas em vagas geograficamente referenciadas por proximidade, para, através da sucessão de novos campos e extensão de outros, terem um impacto prolongado no tempo na oferta de petróleo. Essa tarefa de ampliar a base de produção fora da OPEP coube a um conjunto cada vez mais variado e interligado de empresas que constituíram os clusters petróleo/gás com três polos atrás referidos – as principais IOC, as empresas de serviços e tecnologia e as empresas especializadas na pesquisa em territórios menos conhecidos, dispensando parcialmente as maiores IOC dos riscos inerentes a esta função.

Ao mesmo tempo que se desenvolveu um mercado spot para o petróleo, libertando os países consumidores da total dependência de acordos de fornecimento de longo prazo passando assim a funcionar um mercado mais sensível à conjuntura económica mundial.

O novo compromisso Estados Unidos-Arábia Saudita negociado após a crise de 1973 supunha que excedentes obtidos com as receitas de petróleo em períodos de mais elevados preços seriam «reciclados» pela Arábia Saudita e outros produtores do Golfo Pérsico aliados dos Estados Unidos junto dos bancos ou nos mercados de capitais dos Estados Unidos e Reino Unido. Mais recentemente, alguns dos países produtores procuraram sofisticar a sua reciclagem de excedentes criando fundos soberanos que constituíram carteiras de ativos financeiros mais diversificados do que as dos bancos centrais dos respetivos países (opção em que o Kuwait fora pioneiro já no final da década de 1980). Por último, o petróleo foi transformado em ativo financeiro, funcionando em grande sintonia com o ouro. Ou seja, em períodos de desvalorização do dólar, e de relativo equilíbrio físico no mercado do petróleo, a OPEP tem todo o interesse em elevar os preços para manter o poder de compra das suas receitas, fazendo com que o petróleo se transformasse numa reserva de valor com que os investidores se pudessem «proteger» dessa desvalorização do dólar.

E como «fecho da abóbada» deste ecossistema os Estados Unidos desempenham a função de «garante em última instância» da segurança no Golfo Pérsico e nas principais rotas de abastecimento de petróleo e gás natural, a nível mundial; prosseguindo o objetivo de impedir que um poder rival se tornasse dominante no Golfo Pérsico (e, simultaneamente, ameaçasse a segurança de Israel).

OS ESTADOS UNIDOS, AS IOC E AS VAGAS DE EXPANSÃO DA OFERTA

Os Estados Unidos – a sua Administração, as suas empresas e os seus clusters de oil & gas – têm desempenhado um papel-chave na regular expansão da capacidade de produção de petróleo e gás natural fora da OPEP e da Rússia, procurando mesmo intervir na produção no núcleo central da OPEP ou desencadeando mudanças tecnológicas que alteram a capacidade de oferta no território dos Estados Unidos. Ao fazê-lo, asseguram uma gestão global que trava no longo prazo o poder do cartel que é a OPEP, contando de perto com empresas como a BPe a Shell (e mais recentemente a norueguesa STATOIL) para formar alianças em consórcios que permitem distribuir os riscos de desenvolvimento de novos jazigos. Vamos exemplificar esse papel em três momentos diferentes.

ANOS 90: O COLAPSO DA URSS E A ABERTURA DO ESPAÇO EX-SOVIÉTICO ÀS IOC

A implosão da URSS e a independência dos estados do Cáucaso e da Ásia Central que rodeavam o mar Cáspio, onde a URSS tinha importantes bases de produção energética em exploração e em desenvolvimento, transformaram a bacia energética do Cáspio numa nova fronteira que as companhias petrolíferas «anglo-saxónicas» chevron, Exxon mobil e conocoPhilips, BP, BG, e SHELL procuraram ocupar em parceria com outras IOC, como a eni e a total, e em parceria com companhias estatais constituídas nesses novos estados. Ao mesmo tempo, na Rússia, essas companhias aproximavam-se dos novos oligarcas que controlavam empresas petrolíferas em processo de privatização.

A Administração Clinton iria orientar a atuação dessas companhias na bacia do Cáspio no sentido de libertar essa nova fronteira do monopólio das infraestruturas de transporte de petróleo e gás natural herdadas da URSS, que atravessavam o território da Rússia. A Turquia, dada a sua posição única como «teto» do Golfo Pérsico e como «ponte» para o Cáucaso e Ásia Central, passou a ocupar um lugar central na estratégia geopolítica e geoeconómica dos Estados Unidos numa nova grande província energética.

Em termos geoeconómicos a Turquia viu valorizada a sua posição4. Com efeito, os Estados Unidos apoiaram a entrada das empresas petrolíferas anglo-americanas no Cáucaso e na Ásia Central procurando transformá-la em local obrigatório de passagem das novas rotas da bacia do Cáspio para o exterior.

Azerbaijão, Cazaquistão e Turquemenistão representaram três casos diferentes no que respeita à combinação de duas variáveis – entrada das IOC no desenvolvimento e exploração de jazigos e construção de alternativas de transporte – oleodutos e gasodutos – que não utilizassem as infraestruturas energéticas da Rússia.

AZERBAIJÃO

No caso do Azerbaijão, as empresas internacionais envolvidas no desenvolvimento dos novos campos em que assentou nos anos seguintes a emergência do país como um produtor-chave da bacia do Cáspio estiveram essencialmente organizadas no consórcio Azeri Chirag Guneshli (ACG). As dez companhias que assinaram contratos de extração com o Governo do país, o consórcio Azerbaijan International Operating Company, eram algumas das maiores IOC, como a BP, a chevron e a Exxon, mas também a NOC norueguesa STATOIL e independentes como a devon ou a amerada hess; integrava ainda empresas de países sem tradição empresarial de primeiro plano no mundo do petróleo como as japonesas inpex e itochu ou a turca turkie Petrolleri, e naturalmente a companhia estatal azeri, a socar.

A importância do Azerbaijão não resultava só do seu potencial de produção mas também do papel-chave que veio a desempenhar na instalação de oleodutos e gasodutos que permitiram fazer o bypass da rede russa, utilizando a Geórgia e a Turquia como países de trânsito, tais como: o oleoduto Baku-Tiblissi-Ceyhan (BTC), que ligava os campos petrolíferos ACG no Cáspio ao porto turco de Ceyhan no Mediterrâneo Oriental, atravessando a Geórgia – este oleoduto começou a funcionar em 2006 fornecendo vários países europeus, nomeadamente a Itália, sendo operado pela BP mas propriedade do consórcio AIOC; e o oleoduto Baku-Supsa, de muito menor dimensão e que ligava o Azerbaijão ao porto de Supsa na costa da Geórgia no mar Negro, sendo igualmente propriedade do consórcio AIOC e operado pela BP. Mais recentemente, o Azerbaijão passou a estar envolvido na colocação de gás natural na Europa através do jazigo de Shah Deniz.

CAZAQUISTÃO

Neste Estado da Ásia Central as IOC «anglo-saxónicas» estiveram associadas desde 1993 ao desenvolvimento do maior campo petrolífero do país, Tengiz, que era o principal responsável pela produção do Cazaquistão e o maior do mundo à profundidade a que foi explorado. Assim, o seu desenvolvimento coube à jointventure Tengizchevroil entre a empresa estatal Kazmuniagas (20 por cento) a chevron (50 por cento), a Exxon Mobil (25 por cento) e a russa lukarco (cinco por cento), envolvendo um investimento de 20 mil milhões de dólares. A sua produção máxima era na altura estimada em 750 mil barris/dia.

Anos mais tarde entraria em desenvolvimento outro campo gigante – Karchaganak, situado na proximidade da fronteira do Cazaquistão com a Rússia, que passou a ser explorado pelo consórcio kpo na base de um production sharing agreement (psa) assinado em 1997, com o compromisso de desenvolvimento total do jazigo em quarenta anos. O consórcio incluía inicialmente a agip/eni (32,5 por cento) a BG – British Gas (32,5 por cento), a chevron (20 por cento) e a russa lukoil (15 por cento). As dificuldades surgidas durante a fase de desenvolvimento deste campo, que o tornaram num dos mais caros da história do petróleo, originaram sucessivas recomposições do consórcio inicial. Atualmente, integram-no a BG Group (adquirida recentemente pela Shell), a italiana eni, a russa lukoil, a norte-americana chevron e a KazMunay Gas – empresa do Estado do Cazaquistão.

No caso do Cazaquistão a possibilidade de escoar o petróleo e o gás natural por rotas alternativas às que passassem pela Rússia e utilizassem a Turquia foi cerceada pela decisão tomada em 2001 de construir um novo oleoduto Rússia-Cazaquistão, que ligava os jazigos gigantes de Tengiz e de Karachagank ao porto russo de Novo Rossiysk no mar Negro (tendo a Rússia e o Cazaquistão acordado em expandir a sua capacidade de 700 mil barris/dia para um pouco mais do dobro em 2013, data inicial da sua finalização). O consórcio que explora este novo oleoduto tem a participação minoritária da norte-americana chevron e da Oman Oil.

O TURQUEMENISTÃO IMPENETRÁVEL ÀS IOC

Os Estados Unidos, para além do Cazaquistão, olhavam com grande interesse para o Turquemenistão como base de produção de gás natural que em vez de estar ligado principalmente à rede de gasodutos da Rússia poderia ser orientado numa dupla direção: para reforçar o Azerbaijão na oferta de gás natural à Europa (e neste quadro avançaram com o projeto do Trans Caspian Gas Pipeline (TCGP)), e para abastecer a Ásia do Sul – Paquistão e Índia – dependendo do Afeganistão como país de passagem, e neste caso avançaram com o projeto do Trans-Afghanistan Pipeline (TAPI) (também conhecido como Turquemenistão-Afeganistão-Paquistão-Índia pipeline).

A primeira proposta chocava frontalmente com o interesse da Rússia na altura, que pretendia continuar a ser o principal comprador de gás do Turquemenistão, mas também do Irão, tendo ambos utilizado a questão não resolvida da soberania sobre as águas do mar Cáspio para travar o projeto. E a segunda proposta que a intervenção dos Estados Unidos no Afeganistão poderia ter tornado possível, acabou por ser sucessivamente adiada devido às operações militares em territórios por onde o gasoduto deveria passar. Anos mais tarde, seria a China a romper esta impenetrabilidade construindo um gasoduto Turquemenistão-Xingiang.

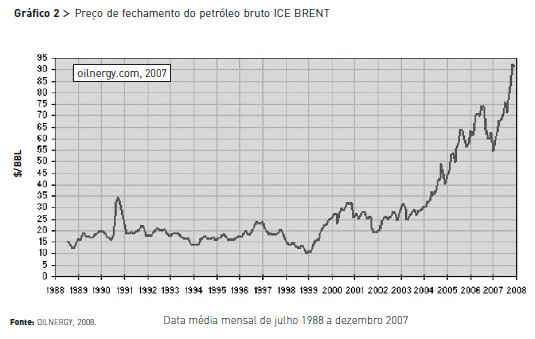

O NOVO MILÉNIO: A CAMINHO DE UMA ELEVAÇÃO SIGNIFICATIVA DOS PREÇOS DO PETRÓLEO

No início do novo milénio vários fatores interagiram para criar expectativas de um forte desequilíbrio entre a procura de petróleo e expansão da oferta previsível com inevitáveis impactos na subida dos preços do petróleo. A economia mundial atravessou uma fase de crescimento sustentado da procura de petróleo, sendo que esse crescimento foi ampliado em termos de procura internacional pelo aumento da dependência das importações por parte de dois grandes consumidores, Estados Unidos e China. A dinâmica das economias emergentes da Ásia e o próprio aumento do autoconsumo de petróleo e gás natural pelos países da OPEP, devido ao seu desenvolvimento, apontavam inequivocamente para um crescimento continuado da procura.

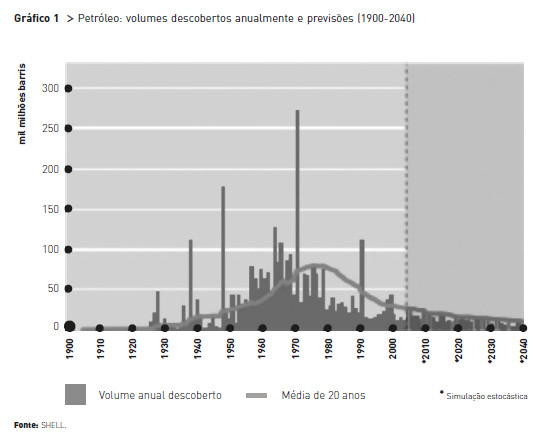

Por outro lado, e como se pode observar no gráfico 1, o ritmo de descobertas de novos jazigos de petróleo nas duas décadas anteriores e da ampliação da oferta que permitiram reduziu-se. Colocado em confronto com este acréscimo sustentado de procura, foi insuficiente para compensar a redução de produção da atual base de produção5. Por volta de 2000-2002 chegaram à fase de maturidade províncias petrolíferas externas ao controlo da OPEP (ex. mar do Norte e Alasca), que tinham sido fundamentais para aumentar a oferta mundial no período pós-choque petrolífero de 1973.

Ora o aumento da produção e de reservas não OPEP é, como referimos anteriormente, em grande parte realizado pelas IOC, dependendo de variáveis internas ao sistema, como sejam a dinâmica previsível da procura, o nível de preços do petróleo, as margens de refinação, as reduções de custos na prospeção, desenvolvimento e exploração e o nível de investimento em prospeção e exploração tornado possível pelos recursos financeiros gerados internamente pelas companhias internacionais. Mas o nível de investimento das companhias internacionais em prospeção, desenvolvimento e exploração pode ser afetado, não só por estas variáveis internas ao sistema mas também pela conjuntura do mercado de capitais e pelas exigências de valorização bolsista das ações das empresas do setor energético.

Ora no período de 1995 a 2001, durante o boom da internet, as IOC tiveram que competir no mercado de capitais com as excecionais valorizações bolsistas de empresas das tecnologias da informação/internet num período de volatilidade nos preços do petróleo que afetou os seus resultados (quebra de preços em 1998 e recuperação gradual nos anos seguintes). E optaram por valorizar as suas cotações cortando nos investimentos em prospeção e investindo na compra de ações próprias, afetando, a prazo, o ritmo de crescimento da oferta não OPEP.

Assistiu-se igualmente na transição do milénio a uma redução da capacidade excedentária da OPEP, devido à limitada expansão da capacidade produtiva dos países petrolíferos do Golfo Pérsico (sobretudo do Iraque e do Irão, mas também da Arábia Saudita) que ou reduziram drasticamente o investimento no setor energético devido a dificuldades internas ou hesitaram em fazer o investimento para o aumento de produção, sem ter segurança sobre o nível de preços futuros do petróleo. Esta redução da capacidade excedentária tornaria o mercado mais vulnerável a movimentos especulativos.

Esta evolução teve ainda mais impacto pelo facto de a Administração Bush ter procedido a uma alteração na política relativa à utilização da reserva estratégica dos Estados Unidos, que retirou um segundo elemento de regulação conjuntural ao mercado, tornando menos arriscada a atividade especulativa.

Por sua vez a perceção por parte dos mercados de um aumento do risco de interrupção de fornecimentos por vários produtores de petróleo – desde o Iraque à Venezuela, Nigéria e Rússia – neste caso por instabilidade empresarial, o que fez aumentar o prémio de risco incluído na formação dos preços do petróleo.

A estes fatores intrínsecos ao setor energético vieram adicionar-se outros que contribuíram para um acumular de pressões à subida dos preços, que em grande parte radicavam no funcionamento interno da economia americana e no seu sistema financeiro. Podemos destacar um fator de natureza financeira e outro de natureza cambial.

O primeiro, de natureza financeira, está estritamente associado ao respirar da economia americana, que viu os fundos de pensões e bancos de investimento a colocar montan-tes muito elevados nos hedge funds como forma de compensar as perdas gigantescas sofridas nas suas carteiras de títulos durante a quebra bolsista de 2000, tendo-se assistido a um investimento em larga escala dos hedge funds nos mercados de futuros do petróleo. A abundante liquidez a nível mundial, num contexto de poucas oportunidades de aplicações de elevada rendibilidade, facilitou esta orientação de volumes significativos de capitais para os mercados de futuros de petróleo e gás natural, levando a fortes acréscimos de preços nestes mercados. O segundo, de natureza cambial, envolvendo a desvalorização do dólar a partir de 2002, ocorrendo num período de tensões na oferta de petróleo, permitiu aos principais produtores jogar num acréscimo limitado da oferta para levar a aumentos dos preços em dólares que compensassem a desvalorização da moeda dos Estados Unidos. Ao mesmo tempo, a desvalorização do dólar, num contexto de razões fundamentais para a manutenção de um patamar elevado de preços do petróleo levou investidores a aplicar fundos no mercado de petróleo, como forma de se protegerem contra essa mesma desvalorização cambial. A conjugação de vários, ou de todos estes fatores, levou a um acréscimo dos preços do petróleo desde 2002, com uma clara aceleração em 2007.

OS ESTADOS UNIDOS, O IRAQUE E A TENTATIVA DE INFLUENCIAR, «POR DENTRO», A OPEP

Em 16 de maio de 2001 o Presidente dos Estados Unidos, George W. Bush, recebeu do Vice-Presidente Richard Cheney um relatório com propostas para uma política norte-americana de energia (NEPDG 2001), tarefa de que o incumbira duas semanas após tomar posse em 20 de janeiro de 2001. No documento parte-se da constatação que os Estados Unidos enfrentavam em 2001 a mais séria escassez de energia desde os embargos petrolíferos dos anos 1970, decorrente de um desequilíbrio fundamental entre oferta e procura que, se continuasse, poderia minar a economia, o padrão de vida e a segurança nacionais. Este desequilíbrio resultava de um aumento da procura superior ao da oferta, graças à expansão económica, ao aumento populacional e à melhoria do nível de vida. A lógica interna das recomendações do relatório Cheney foi a de propor um aumento de produção de energia, petróleo em particular, nos Estados Unidos e no estrangeiro. Meses depois, o ataque terrorista de 11 de setembro de 2001 veio revelar até que ponto a solidez da aliança tradicional dos Estados Unidos com a Arábia Saudita poderia estar ameaçada no futuro, tendo em conta as relações estreitas da Al-Qaida com setores internos sauditas, patente no número de cidadãos desse Estado que dirigiram e participaram nesse atentado.

A invasão do Iraque, justificada na altura pela necessidade de impedir que o regime iraquiano detivesse armas de destruição maciça – incluindo nomeadamente as armas nucleares –, abria a possibilidade de os Estados Unidos virem a contar como aliado futuro no Golfo Pérsico um país menos influenciado pelos setores fundamentalistas sunitas e ensaiar no segundo maior detentor de reservas petrolíferas do Golfo Pérsico uma política petrolífera que enfraquecesse o controlo da OPEP (e da Arábia Saudita) sobre a oferta de petróleo nas décadas seguintes. Política que combinaria um aumento muito significativo da oferta petrolífera do Iraque, naturalmente desejado por curdos e iraquianos do sul xiita do país, e uma rutura radical com o modelo OPEP, ao abrir a exploração petrolífera no Iraque às companhias estrangeiras. Não obstante as dificuldades com que os Estados Unidos se depararam no Iraque devido às múltiplas forças que se opuseram de forma violenta à ocupação, foi iniciado um processo de institucionalização política envolvendo processos eleitorais e redefinição de responsabilidades e poderes entre o centro e as províncias. Nesse contexto, o Governo iraquiano aprovou em maio de 20076 uma nova Lei dos Hidrocarbonetos que se apresentava como revolucionária no contexto da OPEP e que, embora não tendo sido aprovada no Parlamento, acabou por orientar nos anos seguintes as decisões do Governo e do seu ministro do Petróleo, Hussein Sharistani, pertencente a um dos partidos xiitas. Essa lei procurava resolver duas questões cruciais: quem poderia explorar, desenvolver e produzir no setor dos hidrocarbonetos do Iraque e como seriam geridas as receitas do Estado decorrentes da exploração do setor dos hidrocarbonetos em termos da sua distribuição pelas regiões. No que respeita à primeira questão a lei definia três regimes distintos. O primeiro visava a concessão do monopólio operacional de uma companhia nacional estatal sobre um número restrito de campos petrolíferos já em exploração (17 campos). O segundo, a concessão a companhias estrangeiras (IOC, NOC e independentes) de direitos de manutenção e desenvolvimento de campos petrolíferos já conhecidos e em exploração, mediante o pagamento de um fee de acordo com a produção que viesse a ser alcançada. Por fim, o terceiro, a celebração de production sharing agreements (psa) com companhias petrolíferas internacionais para o desenvolvimento de raiz de campos ainda não em exploração ou que por elas fossem descobertos em resultado de concessões para exploração.

No que respeita à segunda questão a lei estabelecia que as receitas totais para o Estado, com origem no setor dos hidrocarbonetos, deveriam ser centralizadas e distribuídas tendo em conta a população das províncias.

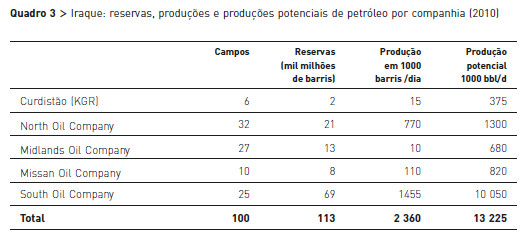

Não tendo sido aprovada no Parlamento, esta proposta de lei não deixou por isso de inspirar a atuação do Ministério do Petróleo, tendo no percurso sido sujeita a alterações significativas, das quais a mais relevante foi a criação de companhias petrolíferas estatais por região, dando ao Sul xiita a sua própria companhia (o quadro 2 ilustra com dados e previsões feitas em 2010, aquando dos biding rounds).

De acordo com vários consultores o cluster de campos gigantes do Sudeste do Iraque sob exploração da South Oil Company constituía a maior concentração de reservas do mundo – sendo ainda de salientar que todo o Oeste e Sudoeste do Iraque estava quase integralmente por explorar sendo muito elevadas as expectativas de conterem reservas de grande dimensão.

O Ministério do Petróleo lançou até 2010 dois bidding rounds, quer para recuperar e expandir campos já em exploração, quer para desenvolver campos já conhecidos mas por desenvolver ou insuficientemente desenvolvidos. Envolveram a celebração de contratos de serviço de IOC e NOC com a respetiva companhia regional iraquiana por vinte anos, em que as companhias estrangeiras eram remuneradas por um fee fixo, por barril de petróleo extraído. O resultado permite uma conclusão fundamental: o Iraque, sob ocupação das forças norte-americanas, ao abrir o seu setor petrolífero ao exterior, fê-lo envolvendo não só companhias petrolíferas privadas ocidentais (BP, Exxon mobil, SHELL, eni, occidental) e do Japão (Japex), mas também companhias da China (CNPC, Petrochina, CNOOC e Sinopec), Malásia (Petronas), Rússia (Lukoil, Gazprom Neft) e até de Angola (Sonangol). Se os valores de produção projetados para o final do período fossem conseguidos significaria que a produção de petróleo do Iraque atingiria mais de 12 milhões de barris/ano7, a comparar com os 2,4 milhões de barris/ dia em 2009, um acréscimo de nove milhões de barris/dia, forçando até lá uma completa renegociação das quotas no seio da OPEP. Em qualquer dos casos o Iraque ombrearia com a Arábia Saudita como o segundo maior produtor na OPEP, muito acima do Irão, do Kuwait e dos Emiratos Árabes Unidos.

Se recordarmos que a esmagadora maioria dos acréscimos de produção contemplados se situam no Sul do Iraque, onde existe uma clara maioria xiita, pode concluir-se que qualquer que seja a evolução política do Iraque – unidade ou partição – esta coincidência entre o potencial de crescimento da produção de petróleo e a maior concentração de população xiita no Iraque, reforça o desafio que representa para a Arábia Saudita a expansão prevista da produção de petróleo no Iraque.

O SHALE GAS NOS ESTADOS UNIDOS

O gás de xisto (shale gas) há muito que era conhecido nos Estados Unidos como recurso potencial e mesmo como recurso explorado embora em pequena escala e em formações geológicas que permitiam mais fácil exploração. As limitações na ampliação da oferta convencional de gás natural por volta de 1973 levaram a Administração a lançar, com a colaboração da indústria, programas de investigação aplicada.

Quatro avanços tecnológicos foram imprescindíveis para tornar possível a exploração em larga escala de jazigos de gás de xisto em formações geológicas muito diversas nos Estados Unidos. Duas dessas tecnologias – o horizontal drilling e 3D Seismic – foram desenvolvidas para o setor de petróleo. Já a fracturação foi desenvolvida, na forma com que se difundiu na indústria do gás natural – a fraturação hidráulica graças à investigação e experimentação realizada por uma das empresas pioneiras a Mitchell Energy & Development (entretanto adquirida pela devon Energy). Outra tecnologia, a microseimic fract mapping, foi muito relevante para permitir definir o modo mais adequado de fraturação tendo em conta as características específicas das fissuras nas rochas xistosas de cada jazigo.

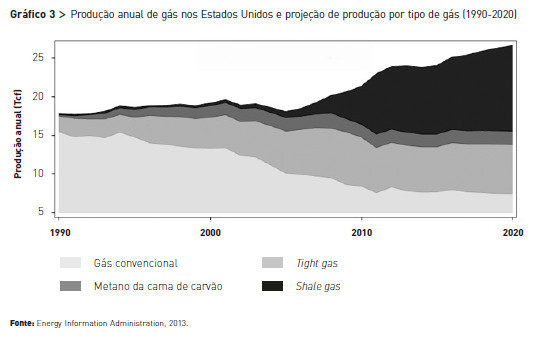

O gás de xisto experimentou um boom extraordinário a partir de 2003, quando, em 2000, representava apenas 1,6 por cento da produção total de gás natural nos Estados Unidos, passou para 4,1 por cento em 2005 e para 23,1 por cento em 2010. Como se pode ver no gráfico 3 em poucos anos a produção de gás de xisto passou a ser a dominante e, de acordo com as estimativas de reservas entretanto realizadas por organismos oficiais, irá ampliar a sua importância no futuro – embora não haja unanimidade em torno dessas estimativas, as quais são consideradas excessivamente otimistas por alguns analistas.

O potencial de produção de gás de xisto nos Estados Unidos irá permitir que em vez de se tornarem importadores de gás natural como era antecipado no início do milénio os Estados Unidos se tornem exportadores. Contando a América do Norte com as reservas do Canadá. Refira-se que, entretanto, países como a China, a Índia, a Argentina, o México, a Polónia e a Austrália estão envolvidos, ou em vias de se envolver, no desenvolvimento dos seus próprios recursos de shale gas.

As tecnologias aplicadas no shale gas permitiram igualmente alterar radicalmente a produção de petróleo nos Estados Unidos, reduzindo a importação e, sobretudo, abrindo a possibilidade de, no futuro, os Estados Unidos intervirem na formação do preço do petróleo no mercado internacional (sem ser na margem graças à utilização das suas reservas estratégicas).

Tal desenvolvimento – como o que referimos a propósito da expansão da capacidade de produção do Iraque – não pode deixar de preocupar a Arábia Saudita.

NOTAS FINAIS

O ecossistema mundial do petróleo, organizado de forma evolucionária, sob liderança dos Estados Unidos ao longo de quatro décadas, assentou em quatro componentes-chave. Em primeiro, o dólar como moeda internacional que funcionou como «moeda comum» quer nas relações da Ásia-Pacífico com os Estados Unidos, quer dos Estados Unidos e Ásia-Pacífico com a OPEP/Golfo Pérsico, no que poderíamos designar como dollar oil standard. O segundo componente prende-se com o papel-chave da Arábia Saudita no seio da OPEP como principal produtor exportador e detentor de capacidades excedentárias em termos físicos e de flexibilidade no seu uso em termos económicos, o que lhe permitiu não só disciplinar o cartel como intervir decisivamente na regulação do preço do petróleo. O terceiro, com o papel crucial das IOC impedidas – na totalidade ou em parte – de explorarem jazigos nos estados-membros da OPEP – na prospeção, desenvolvimento e exploração de novos jazigos fora da OPEP, bem como na formação de clusters que simultaneamente lideram as tecnologias de prospeção e exploração. Por fim, o quarto componente está relacionado com a função que os Estados Unidos desempenharam de garante da segurança de acesso ao Golfo Pérsico e nas rotas marítimas que a ele conduzem, quando nem a Arábia Saudita nem os estados da Ásia-Pacífico aliados dos Estados Unidos dispunham de capacidade militar própria para garantir esta dupla exigência de segurança.

Ou seja, este ecossistema articulou de forma sustentada três níveis de funcionamento do sistema internacional: o geoeconómico, o geopolítico e o geoestratégico, sob a liderança dos Estados Unidos em todos eles. Assim como se constituiu como uma pedra-chave do processo da globalização posterior a 1979-1980.

Ora, na atualidade este ecossistema está ser sujeito a fortes tensões no seu interior devido a fatores diversos. Por um lado, a emergência da China como potência interessada em romper a prazo com a predominância do dólar – no que é acompanhada pela Alemanha e outros estados da zona euro – e como potência envolvida no desenvolvimento de capacidades militares de primeiro plano. Por outro, a crise de confiança entre os Estados Unidos e a Arábia Saudita após o 11 de setembro de 2001, a intervenção norte-americana no Iraque em 2003, a publicação da nova lei do petróleo no Iraque em 2007, e o desencadear das revoltas árabes com papel relevante da Irmandade Muçulmana. Por último, a adoção pelos Estados Unidos, durante a Administração Obama, de uma nova doutrina que orienta a sua intervenção geopolítica e estratégica e que pode ser entendida em vários quadrantes como arrastando uma redução de capacidade de intervenção futura em zonas-chave do atual ecossistema do petróleo, ou seja, na Ásia-Pacífico e no Golfo Pérsico.

Ao mesmo tempo está a organizar-se um ecossistema do gás natural – o combustível fóssil mais importante no futuro para as economias desenvolvidas (e não só), no qual os Estados Unidos, com a «revolução do shale gas», se posicionaram como ator indispensável na regulação e no qual outros atores poderão ser relevantes, como a Rússia, o Qatar ou o Irão. Composição bem diferente da que suportou o ecossistema do petróleo.

BIBLIOGRAFIA

BP Statistical Review of World Energy. BP, junho de 2014 (Consultado em: 20 de março de 2015). Disponível em: http://www.bp.com/content/dam/bp-country/de_de/PDFs/brochures/BP-statistical-review-of-world-energy-2014-full-report.pdf

«Country profiles: Azerbaijan, Kazakhstan, Turkmenistan». Washington: us Energy Information Agency, janeiro de 2013.

«Country profiles: Japan, China, India». Washington: us Energy Information Agency, janeiro de 2015.

Gilmer, Robert W. – «Houston America’s oil headquarters». In Tierra Grande. Vol. 21, N.º 1, Real Estate Center, janeiro de 2014.

Rodrigues, Teresa Ferreira, Leal, Catarina Mendes, e Ribeiro, José Félix – Uma Estratégia Energética para o Século XXI em Portugal. Lisboa: Instituto da Defesa Nacional, 2012.

Wang, Zhongmin, e Krupnick, Alan – «Retrospective review of shale gas development in the United States». In Discussion Paper 13-12, Resources for the Future, Washington, abril de 2013.

«World Energy Outlook 2014». Agência Internacional de Energia, 2014.

Data de receção: 6 de fevereiro de 2015 | Data de aprovação: 4 de maio de 2015

NOTAS

1 Refira-se que a Rússia se depara com problemas quanto ao nível de produção que as suas atuais jazidas em exploração permitem obter no médio prazo, o que por si limita a capacidade de, desde agora, ampliar o volume de contratos de fornecimento de gás a outras regiões do mundo que lhe permita deter uma quota de mercado compatível com a superioridade das suas reservas; tal obrigou-a controlar – pelo menos durante um período – a produção dos estados da Ásia Central ex-soviética.

2 O Brasil, com a sua NOC – a Petrobrás –, está transformar-se de importador em exportador de petróleo.

3 É de referir que a Alemanha não dispõe de nenhuma empresa significativa em qualquer destes grupos.

4 Tradicionalmente o Azerbaijão podia aceder aos mercados internacionais para colocar o seu petróleo através de um oleoduto de dimensão reduzida (100 mil barris/ dia) que ligava o terminal de Sangachal ao porto russo de Novorossiysk, no mar Negro.

5 Foram divulgadas na época estimativas que apontavam para que o nível de investimento quer no petróleo, quer no gás natural nesse período estivesse 20% abaixo do que seria necessário para responder ao crescimento da procura mundial e evitar uma rutura de abastecimento que poderia ocorrer até 2015, caso o consumo não sofra uma forte redução.

6 Refira-se que no mesmo ano o Governo Regional do Curdistão fez aprovar a sua própria Lei de Hidrocarbonetos, ao abrigo da qual tem vindo a concessionar a exploração e o desenvolvimento a companhias petrolíferas, a maioria estrangeiras, criando um contencioso com o Governo central.

7 Mais recentemente, este objetivo foi revisto para nove milhões de barris/ano, devido às dificuldades da destabilização do Iraque.